在线式UPS2024-03-16

前两位稳固,中润光能由第三位掉至第四,捷泰科技由第五升至第四,润阳股份则下降两位,掉至第五。

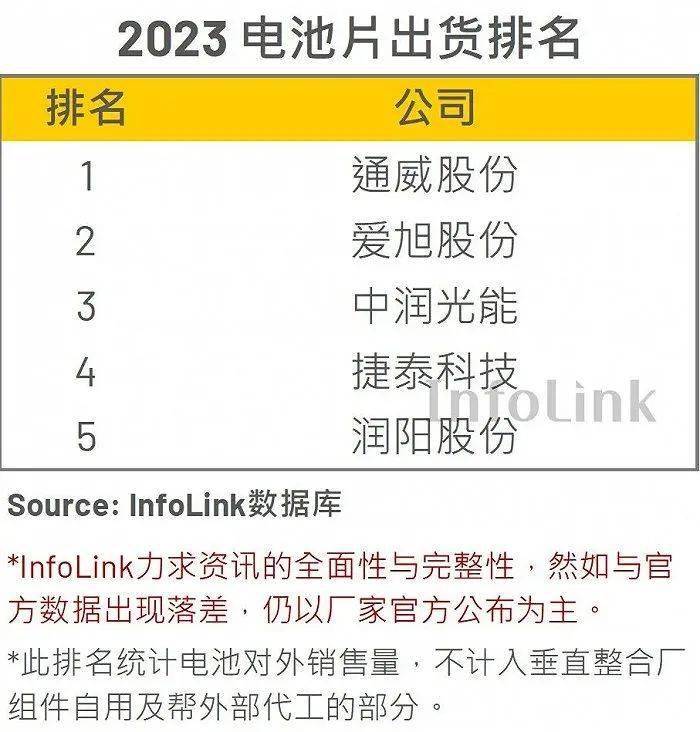

2月7日晚,行业资讯媒体InfoLink Consulting发布全年电池片出货排名,前五名分别是通威股份(600438.SH)、爱旭股份(600732.SH)、中润光能、捷泰科技以及润阳股份。

与该机构2022年排名相比,前两位稳固,其中通威股份已连续七年全球第一。第3-5位发生明显的变化,其中中润光能由第三位掉至第四,捷泰科技由第五升至第四,润阳股份则下降两位,掉至第五。

InfoLink Consulting表示,通威股份在去年一举成为组件环节的黑马,扣除组件自用量体后仍然坐稳第一宝座;爱旭股份持续深耕ABC系列新产品;中润光能在长久布局海外渠道与海外扩产后,2023年正式超车至第三名,第四、五名捷泰科技与润阳股份紧追在后。

除了电池业务,通威股份同时是全球最大硅料企业;爱旭股份也在逐步向组件环节扩张。与头部两家电池企业相比,后三家企业规模比较小且多聚焦在单一领域。

据上述机构统计,去年前五电池厂家总出货量达到近182 GW,同比增长约56%。

捷泰科技是钧达股份(002865.SZ)下属子公司。钧达股份原主业为汽车饰件,为寻求转型收购了捷泰科技,从而进入了光伏领域。2022年和2023年上半年,捷泰科技均位列全球光伏电池龙头第五。

钧达股份2022年净利润大涨5倍,达7.17亿元,是其历年来最好的业绩。2023年前三季度,钧达股份实现P型电池出货7.34 GW,N型电池出货12.21 GW。

据InfoLink统计,2023年上半年,行业排名前五电池厂商的N型TOPCon电池累计出货约10.5 GW。其中,钧达股份TOPCon电池出货6.56 GW,占比62%,排名行业第一。

今年1月,钧达股份宣布将赴港上市,有望成为首家“A+H“两地同时上市的光伏电池企业。2月6日,该公司表示已经递交了公司发行H股股票并在香港联交所主板挂牌上市的申请。

中润光能、润阳股份同在创业板IPO过程中。其中,润阳股份早在2022年11月已经过会,去年6月末注册生效,但至今未敲钟上市。

润阳股份是PERC电池老厂,在N型技术发展迅速的当下,略有落后之势。截至2022年末,该企业具有单晶PERC电池片产能25 GW。招股书披露,其基于PERC技术的太阳能电池片销售额占据销售总额的95%以上。

润阳股份近年来也意识到单一环节供需波动对业绩带来的不利影响,开始加快上下游产业链的建设,向一体化企业延伸。对于N型技术,该公司同时布局了TOPCon和异质结。

招股书显示,润阳股份IPO拟募资40亿元,用于年产5万吨高纯多晶硅项目、年产5 GW异质结电池片生产项目和补充流动资金。

中润光能在去年12月中旬首发过会。中润光能成立于2011年,这次发行,该公司拟募资23亿元,以用于年产8 GW高效光伏电池项目(二期)项目和补充流动资金,两个项目分别耗资20亿元和3亿元。

截至2023年6月末,中润光能拥有电池片产能45.04 GW,预计年末电池片产能扩大至超过50 GW。

中润光能在招股书中透露,已适当投建了部分组件产能,以优化产业链布局。2020年起,其在江苏宿迁、江苏徐州沛县等基地建设单晶了组件产能,截至报告期末拥有境内组件产能4.5 GW。

“去年前三季度,电池厂家PERC产线依旧以满产满销的方式运转,同时在迭代风口上,各家积极导入TOPCon产线,产能爬坡在下半年提速上线。”InfoLink Consulting称,尽管年末随着行情的滑落稼动水平滚动下修、PERC产线面临淘汰退出,前五电池厂家2023年出货份额仍呈现显着提升。

去年,PERC电池片出货达146 GW,TOPCon 电池片在下半年开始加速放量,前五厂家累计出货35 GW 左右,出货占总量约19%。

异质结与背接触电池片则由于生产厂商主要以自用为主,前五厂家对外出货尚少;至于业内较少关注的多晶电池,2023年也仍然维持小众的市场占有率,全年出货量超过1 GW,终端产品主要以海外地区如印度、土耳其等地消纳为主。

InfoLink Consulting还分析称,在尺寸方面,本次调研前五厂家出货量以大尺寸M10、G12占据主要份额,这两种尺寸前五出货分别达到133 GW与43 GW,大尺寸市占率达到97%;M6及以下尺寸占比萎缩快速,前五出货仅剩3%左右,预期在小尺寸产线年市占率将持续萎缩。

2023年上半年,电池环节价格受到各规格阶段性供需错配,引导价格横盘上行。但下半年随着 TOPCon扩产逐步落地爬坡,产能的严重过剩与技术迭代转型上,PERC电池片需求快速萎缩,价格呈现跳水般的超跌。

InfoLink Consulting多个方面数据显示,年末厂商面临严重亏损,毛利水平达到-11%,企业纷纷关停自身产线以减少亏损。

“高效率档位的产品明显具备更好的营利性。不论是N型电池片所具备的议价能力、P/N 型的效率档位的分化也影响了最终的产品的价格位阶。”该机构称。

去年,光伏硅料、硅片、电池片、组件四大主产业链价格全线万元/吨左右,年末降至6万元/吨,降幅近七成;硅片由年初4-5元/片,截至年末的2-3元/片,降幅四到五成。

传导至中下游,P型电池由年初0.8元/W,降至年底的0.36元/W,降幅超五成;组件环节年内价格同样降幅近五成,年底每瓦均价已不足1元。

电池龙头中,只有爱旭股份发布了去年业绩预告,该公司去年四季度陷入亏损,亏损11.12亿-11.52亿元,全年业绩下降近七成。